Den norske medianbedriften opplevde i 2022 2,7 prosent økning i inntektene sammenlignet med 2021. Samtidig har kostnadene for medianbedriften steget nesten dobbelt så mye, med 4,9 prosent. Etter at 2021 viste seg å være et rekordår for inntjeningen til næringslivet målt ved resultatgrad, har den norske medianbedriften redusert resultatgraden med 20,6 prosent i 2022. Bedriftene ser ut til å holde på soliditeten som ble bygget opp de foregående årene.

– Data- og analyseselskapet Dun & Bradstreet har analysert regnskapene til 146 665 norske aksjeselskaper med omsetning på over én million kroner. Disse tallene kalles AS Norge-tallene fordi det er en slags fasit på hvordan det har gått i et samlet næringsliv ved siste avlagte årsregnskap. 2022-regnskapene viser en økning i inntekter for medianbedriften på 2,7 prosent, samtidig som kostnadene for medianbedriften øker nesten dobbelt så mye, med 4,9 prosent. Videre ser næringslivet ut til å være mer robuste, med oppbygging av egenkapitalandelen.

Inntjening fortsatt bedre enn før pandemien

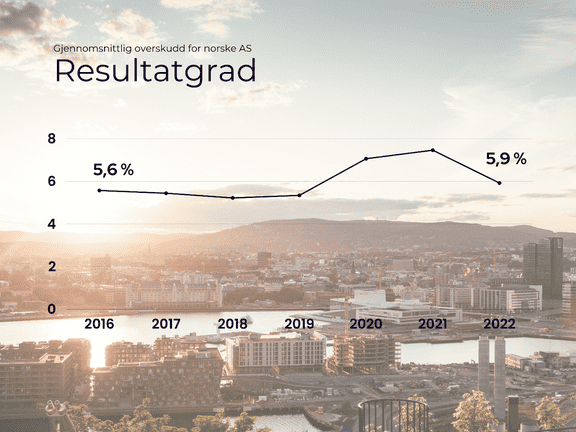

2021-tallene viste at norske bedrifters resultatgrad, som er overskuddet i prosent av omsetningen, aldri hadde vært høyere. I 2022 ser vi en nedgang i resultatgraden på 20,6 prosent sammenlignet med året før. Det er den sterkeste nedgangen siden Dun & Bradstreet begynte å lage AS Norge-rapporten, som i hovedsak grunner i den kraftige oppgangen i de to foregående årene. Resultatgraden for medianbedriften i 2022 var 5,9 prosent, som er høyere enn snittet de siste ti årene. Vi ser størst reduksjon i resultatgraden hos de miste bedriftene.

– Etter et markant bykst i resultatgraden i 2020 og 2021 ser vi i 2022 en reduksjon i resultatene og vi nærmer oss tallene vi så før pandemien. Det er fortsatt gode tall for den gjennomsnittlige bedriften. De minste bedriftene opplever størst reduksjon, men disse var også de som økte mest i 2020. Vi ser i tillegg noe mer spredning i resultatene, sier Brit Elise Melhus, analytiker i Dun & Bradstreet.

Sterkest økning for de største selskapene

Økningen i medianinntekt på 2,7 prosent i 2022 sammenlignet med 2021 er den største økningen vi har sett de siste 10 årene. Størst vekst ser vi i de største selskapene, hvor medianinntekten er 3,6 prosent høyere enn i 2021.

Under pandemien så vi at bedriftene var flinke til å redusere kostnadene. De minste bedriftene kuttet kostnader i 2020, før de større selskapene fulgte etter i 2021. I 2022 ser vi derimot en sterk økning i bedriftenes kostnader. For medianbedriften ligger økningen på hele 4,9 prosent, som er den sterkeste kostnadsøkningen vi har sett på 10 år.

– Vi har sett unormalt store bevegelser i både inntekter og kostnader de siste årene som er veldig interessant å følge med på. I 2022 ser vi at etter perioden med kostnadsreduksjoner under pandemien møter bedriftene uunngåelige kostnadsøkninger, ikke overraskende i en periode med høy inflasjonen i kombinasjon med svak kronekurs og høy etterspørsel etter arbeidskraft. Det er avgjørende for bedrifter å overføre disse kostnadene videre til sine kunder for å opprettholde gode bunnlinjer. Vi har de siste par årene sett en økning i bedriftenes inntekter, men det siste året overgår den sterke kostnadsøkningen inntektene som fører til dårligere resultater, sier Brit Elise Melhus.

Motstandsdyktighet i næringslivet

I 2021 nådde egenkapitalandelen i norske bedrifter rekordhøye nivåer, med 32,54 prosent. I 2022 ser vi kun en marginal nedgang til tross for nedgang i resultatgraden, og egenkapitalandelen i norske bedrifter lå i 2022 på 32,51 prosent.

Egenkapitalandelen har over lengre tid vist en noe annen utvikling enn lønnsomheten ved at den har økt også i tider med nedgang i lønnsomheten. Vi ser at de minste bedriftene beholder den høye egenkapitalandelen, men de aller største bedriftene de siste 2 årene igjen redusert egenkapitalandelen og den ligger nå på nivåer som før pandemien.

– Til tross for en signifikant nedgang i lønnsomheten målt i resultatgrad ser vi at bedriftene prioriterte å bygge opp egenkapitalandelen under pandemien. Denne er fortsatt høy, som tyder på at bedriftene er mer solide og dermed motstandsdyktige i tider med høye renter og inflasjon. Den marginale nedgangen i 2022 betyr at bedriftene ser ut til å ville beholde bufferen som ble bygget opp under pandemiårene, sier Brit Elise Melhus.

Geografiske variasjoner

Rapporten viser at det er betydelige geografiske forskjeller. Næringslivsfylket Oslo og oljefylket Rogaland fremstår ikke uventet som de mest lønnsomme regionene, hvor medianbedriften har en resultatgrad på henholdsvis 7,55 og 6,57 prosent. Snart historiske Viken har opplevd den største nedgangen i resultatgrad i 2022, med 25,26 prosent reduksjon sammenlignet med 2021.

Ser man på egenkapitalandel, som viser buffer mot fremtidig tap, så ligger Oslo under snittet for AS Norge, og det fylket som lå blant de nederste på lønnsomhet, Troms og Finnmark, ligger her øverst med 35,3 prosent.

– Vi ser i 2022 en nedgang i resultatgraden i samtlige fylker etter to år med høye resultater. Størst nedgang finner vi i Viken, som gjør det 25,3 prosent svakere i 2022 enn i 2021. Oslo viser fortsatt til best resultater blant fastlandsfylkene. Innlandet gjør det svakest i 2022. Egenkapitalandelene peker til at bedriftene lengst nord, som tjener minst, er flinkest til å beholde overskuddet i bedriften, sier Melhus.

Store bransjevariasjoner

Nøkkeltall fra bransjene avdekker også betydelige variasjoner. I 2021 var det lavmarginbransjene overnatting og servering og handel som blant annet kom ut på topp med resultatgrader på henholdsvis 3,9 og 4,5 prosent. I 2022 har medianbedriften i disse bransjene sett signifikante nedganger i resultatgrad til henholdsvis 1,7 og 2,7 prosent. Det er en nedgang på henholdsvis 56 og 40 prosent sammenlignet med 2021. For overnatting og servering økte inntektene for medianbedriften med 15 prosent, samtidig som kostnadene økte med 18 prosent.

Kun et utvalg bransjer viser bedring resultatene i 2022. Jordbruk, Skog og Fiske, hovedsakelig drevet av selskaper innen oppdrettsæringen, opplever en vekst på 20 prosent fra 2021 til 2022. Bransjen Kraft, Vann og Avfall viser også en betydelig oppgang med en økning på 14 prosent i 2022, sammenlignet med 2021.

– Selskaper med lav egenkapitalandel har liten buffer og vil dermed være mer sårbare når inntektene reduseres eller når de møter kostnadsøkninger som vi nå ser. Operer de i tillegg med lave marginer blir de veldig sårbare, sier Brit Elise Melhus

AS Norge-analysen viser også at de 678 selskapene innen bransjen «bergverksdrift og utvinning», som hovedsakelig består av oljeprodusentene, står for 30 prosent av inntektene og hele 82 prosent av betalt skatt på aggregert nivå.

– Det er ingen tvil om at høyere råvarepriser setter preg på AS Norge. Høye inntekter innenfor bransjen er drevet av høye gasspriser, svak krone og høyere produksjon, sier Brit Elise Melhus.